במאמר זה מתואר מידע הרלוונטי לדרישה של יוטיוב בדבר חובת דיווח מס עבור יוצרים שחיים מחוץ לארה”ב. נעשה סדר בדברים, נבין אם זה ישפיע על ההכנסות של יוצרי תוכן מערוצי היוטיוב שלהם ואיך מבצעים את הדיווח בפועל.

מה הסיפור עם השינוי החדש של דיווח על שיעור המס מהכנסות מיוטיוב?

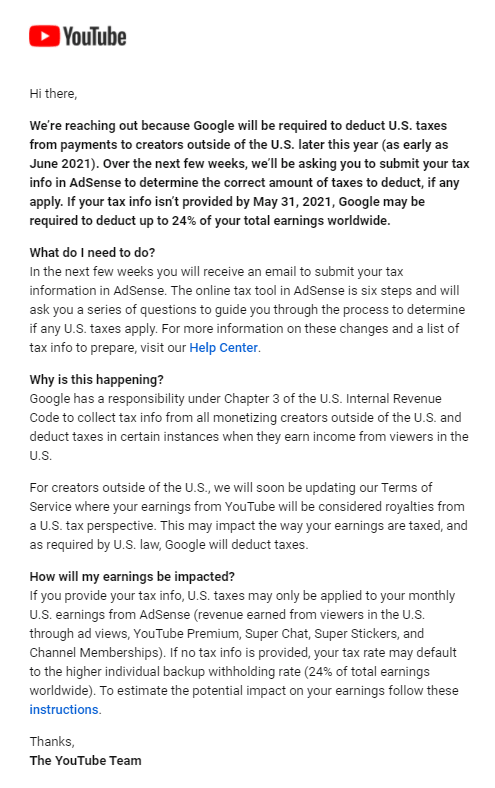

במהלך חודש מרץ 2021 הודיעו לנו שגוגל תתחיל ביוני הקרוב לנכות מס על ההכנסות מיוטיוב של יוצרים מחוץ לארה”ב בשיעור של עד 24% מסך ההכנסות. הכוונה כאן היא להכנסות שמקורן בארה”ב, למי שאינו מוגדר כתושב של ארה”ב.

לצורך העניין נעשה ניתן דוגמה פשוטה – יש לנו ערוץ יוטיוב עם 1,000 צפיות, מתוכן 250 צפיות מגיעות מארה”ב. אם הערוץ מאושר מונטיזציה (ז”א אנחנו מרוויחים כסף מיוטיוב), הרווחים עבור 250 הצפיות שמקורן בארה”ב חייבים במס לרשות המס האמריקאית. ועל כך אנחנו נדרשים להצהיר כדי שגוגל תדע להגיד לרשויות המס בארה”ב כמה מס אנחנו צריכים לשלם.

צריך להדגיש כי ההכנסות מיוטיוב כוללות לא רק את החלק שלנו מתוך המודעות שמוצגות בסרטונים שלנו, אלא גם את החלק היחסי שלנו מהכנסות שמקורן בשירות המנויים YouTube Premium, אם אנחנו מקיימים סופר צ’אט, מקבלים סופר-סטיקרים, או עושים מנויים לערוץ שלנו.

האם זה חל עלינו כישראלים?

כן, כיוצרי תוכן ישראלים שיש להם ערוץ יוטיוב ומרווחים ממנו כסף – הדרישה החדשה חלה גם עלינו.

עד מתי נדרש לדווח?

הדיווח לגוגל צריך להתבצע עד ה-31/05/2021.

איפה דיווחו על השינוי החדש?

אם יש לנו ערוץ יוטיוב – ניתן לראות את ההודעה ב-Creator Studio בראש העמוד הראשי וגם קיבלנו על כך מייל במהלך חודש מרץ.

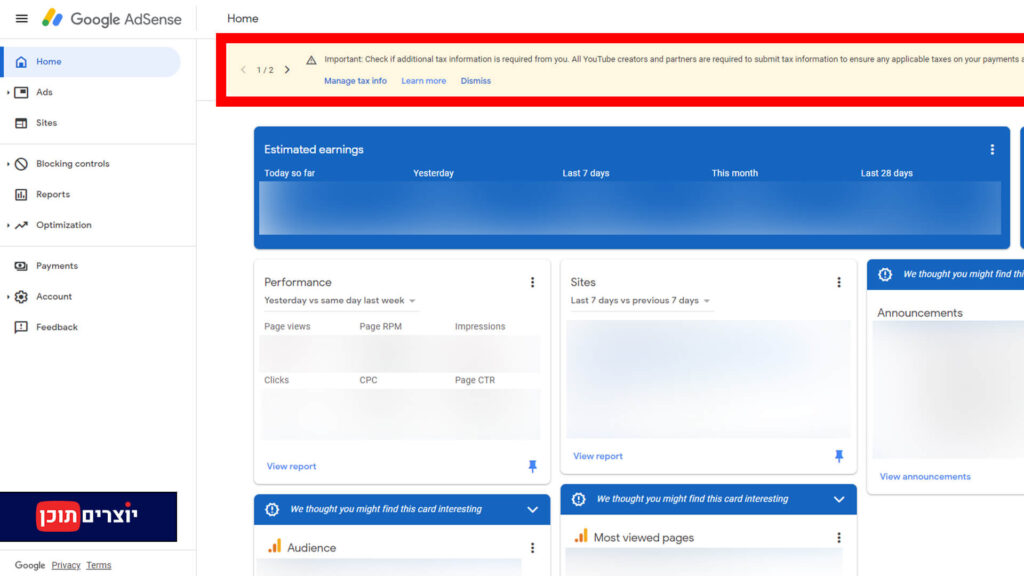

אם יש לנו חשבון AdSense – ניתן לראות את ההודעה בראש העמוד הראשי.

איך אני מבצע את הדיווח לגוגל על שיעור המס שנדרש למסות את ההכנסות שלי?

הדיווח לגוגל מתבצע באמצעות AdSense (שירות התשלומים של גוגל, הכולל גם את ההכנסות שלנו מיוטיוב).

שיעור המס החל על ההכנסות שלו מיוטיוב נקבע בהתאם למספר נתונים המשתנים בין אדם לאדם, ולכן מומלץ להתייעץ עם גורם מקצועי לגבי הנתונים שנדווח, כאשר רואה חשבון הוא הסמכות המתאימה לכך.

בהמשך הפוסט אסביר איך לבצע את הדיווח בצורה מפורטת.

למה נטפלים ליוצרים מחוץ לארה”ב?

חשוב להבין שיוצרי תוכן אזרחי ארה”ב מחוייבים לדווח על ההכנסות שלהם למס הכנסה האמריקאי. ובאותו אופן, כיוצרי תוכן ישראלים שחיים בישראל – אנו מחוייבים לדווח על ההכנסות שלנו למס הכנסה הישראלי.

וואלה!? אני צריך לדווח על ההכנסות שלי מיוטיוב?

חד משמעית – כן. כאזרחים שומרי חוק עלינו לשלם מיסים על כל ההכנסות שלנו, וכיוצרי תוכן אנו נדרשים לקחת את נושא תשלום המיסים ברצינות במסגרת השיקולים שלנו.

למרות שמיסים זה נשמע דבר מורכב, אי אפשר להתעלם מהדרישה החדשה, כי זה משהו שנצטרך להתמודד איתו בסופו של דבר, וזה לא משנה אם אנחנו מסתכלים על יוטיוב כמקור הכנסה – עיקרי או משני, עדיין צריך גם לקחת בחשבון שיש לדווח על ההכנסות הללו.

האם מדובר בפעולה חד פעמית?

בשלב זה הדיווח הוא נקודתי, ובכל שלוש שנים נדרש לחדש את ההצהרה על שיעור המס אותו אנו נדרשים לשלם. ברגע שנצטרך לחדש שוב נקבל על כך התראה, אבל כרגע אין מה להתעסק בזה יותר מדי.

מה קורה אם אני רוצה לעדכן את המידע שכבר דיווחתי עליו?

אין שום בעיה, תמיד אפשר לחזור ל-AdSense ולעדכן את המידע שדיווחנו עליו. בין אם זה כי טעינו בדיווח או שהשתנו הנתונים שלנו לאורך זמן (הסיבות יכולות להיות כי עברנו מקום מגורים, כי נרשמנו כעסק, כי הגדרנו שיעור מס שגוי וכו’).

ומה יקרה אם לא אדווח?

קודם כל אי אפשר להתחמק מכך, ואם לא נדווח, גוגל תקבע עבורנו באופן אוטומטי את שיעור המס הגבוה ביותר שנדרש לנכות, אשר עומד עד 24% לסך ההכנסות שלנו מכל העולם (ולא רק ארה”ב).

שנית, נושא הדיווח על הכנסות בין מדינות משתכלל כל הזמן. זה קורה כי העולם הופך לגלובלי יותר ובמקביל נדרשת שקיפות לגבי מקורות ההכנסה שלנו ובאינטרנט, עם דגש על יוטיוב, שם מסתובב המון כסף, כאשר הסכומים רק הולכים וגדלים בכל שנה שעוברת. על כך ניתן ללמוד בין היתר מנתונים הבאים, המציגים את העלייה בהכנסות יוטיוב בין השנים 2017-2019 שכמעט הכפילה את עצמה (הנתונים עבור שנת 2020 יתפרסמו ממש בקרוב) ועשרת המשתכרים הגבוהים ביותר מיוטיוב, שעושים עשרות מיליוני דולרים מיוטיוב בשנה.

אבל אנחנו ישראלים – כמה זה כבר רלוונטי אלינו?

ברמת הפגיעה בהכנסות כתוצאה מהשינוי המיסוי, אפשר לטעון בצדק כי לחלק מאיתנו יש בעיקר קהל ישראלי אז “כמה כבר נכנס לנו מצפיות וקהל שנמצא בארה”ב” ולכן אין פגיעה של ממש בהכנסות.

אבל יש גם לא מעט יוצרי תוכן ישראלים שמרוויחים אחלה כסף מיוטיוב בחו”ל (מכירים את הפירסומת של הלוטו “אולי זה מישהו שאתה מכיר”?), ועבורם זה שינוי שהוא לכאורה “קריטי” אם הם לא דאגו לדווח עד היום לרשויות המס על הכנסותיהם מיוטיוב.

אבל אם מדווחים כמו שצריך, אין שום סיבה להיות מוטרדים מהפרוצדורה החדשה הזו, כי בזכות קיומן של אמנות מס (כפי שיוסבר בהמשך), אם אנחנו משלמים מס במדינה אחת, אנחנו לא אמורים לשלם אותו פעם נוספת במדינה אחרת.

אם לא דאגנו לדווח עד היום על ההכנסות שלנו לרשויות המס, אז אנחנו נרגיש את האפקט של השינוי החדש. לעניין זה, בטוח זכורה לכם פרשת ה”יוטיוברים” ו”כוכבי הרשת” שהתפרסמה בסוף 2019 ועסקה בחבר’ה מוכרים שלא דיווחו על הכנסותיהם מיוטיוב ומעוד כמה מקורות הכנסה ברשת.

בשורה התחתונה, השינויים הללו גורמים לנו לחוסר נוחות כי צריך לבצע התאמות כמו למלא את הטופס דיווח שיעור מס לרשויות ארה”ב, אך עם כל יום שעובר הסכומים שניתן להרוויח ברשת הולכים וגדלים, ופוטנציאל ההכנסות שלנו מיוטיוב עולה גם כן. אז נכון שצריך לשלם על זה מיסים, אבל מרוויחים כאן יותר כסף…

מדריך – איך לבצע את הדיווח בפועל (שלב אחר שלב)

על מנת לעזור לכם למלא את הטופס, פירטתי את השלבים השונים כדי שיהיו ברורים ככל האפשר. אני מדגיש שוב כי מומלץ להתייעץ עם גורם מקצועי (רואה חשבון הוא הסמכות המקצועית לכך) על מנת לוודא שאתם מעדכנים את הפרטים הנכונים עבורכם. ובכל מקרה לא לדאוג, כי תמיד אפשר לתקן את כל המידע שמזינים כאן, גם לאחר שסיימנו למלא אותו.

ברגע שאנחנו זכאים להכנסות מיוטיוב (מונטיזציה) ההכנסות שלנו מתקבלות על-ידי קישור בין ערוץ היוטיוב שלנו לחשבון ה-AdSense שלנו – לכן נתחיל בכך שנתחבר אליו.

הערה – אם יש לנו כמה ערוצי יוטיוב וכולם קשורים לאותו חשבון AdSense, נדרש לבצע את פעולת הדיווח פעם אחת בלבד.

ניתן לראות את ההערה בראש העמוד לגבי דרישת הדיווח על שיעור המס עבור הכנסות מיוטיוב (מסומן באדום)

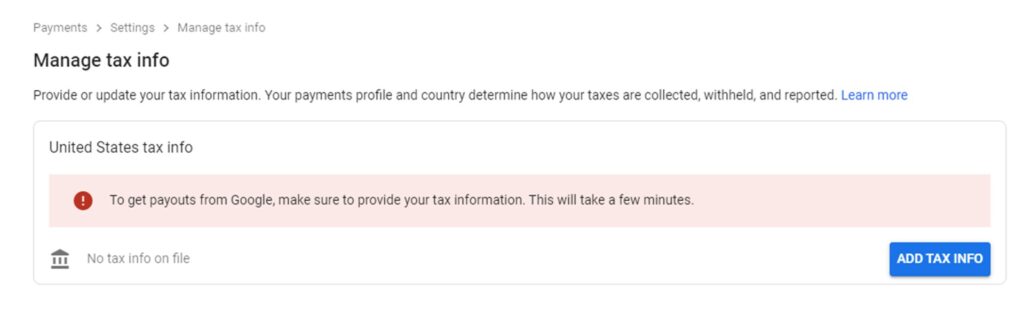

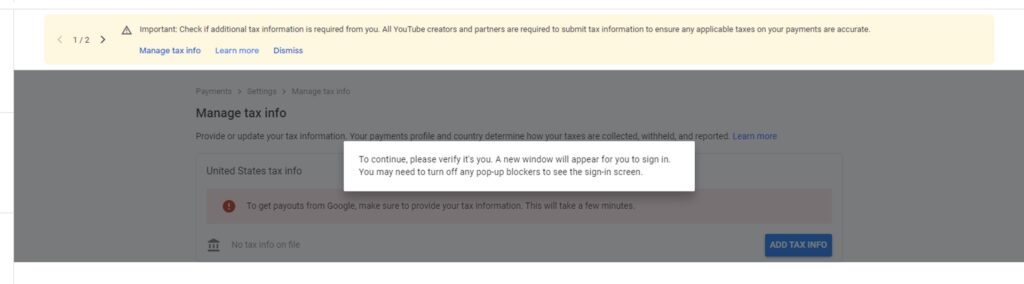

כעת אנחנו רוצים להגיע לתפריט שנקרא Online Tax Tool ובו נזין את כל המידע המבוקש.

יש כמה דרכים איך להגיע לתפריט הזה:

דרך אחת – בהערה בצהוב המופיעה בראש העמוד הראשי נבחר ב-Manage Tax Info.

דרך נוספת – לבחור בתפריט הראשי:

Payments >>> Settings >>> Manage Tax Info >>> Add Tax Info

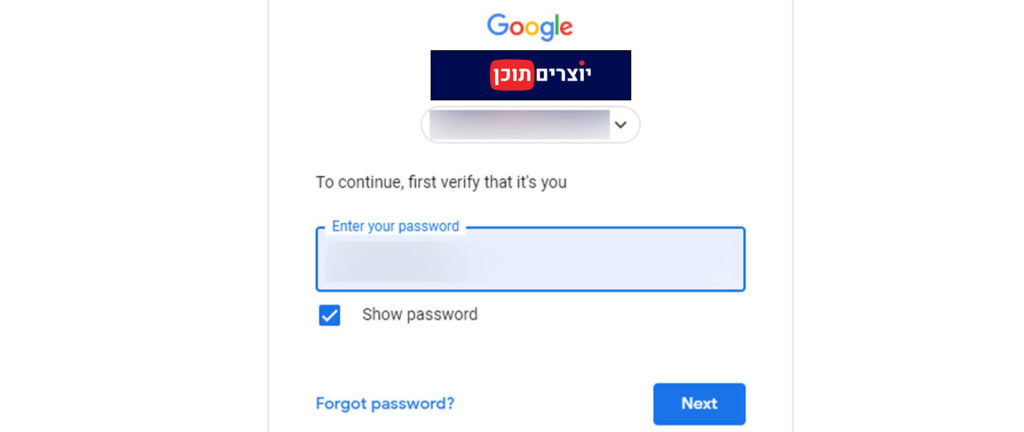

כעת יפתח לנו חלון שבו נדרש לאמת את שם המשתמש והסיסמה שלנו בחשבון ה-AdSense.

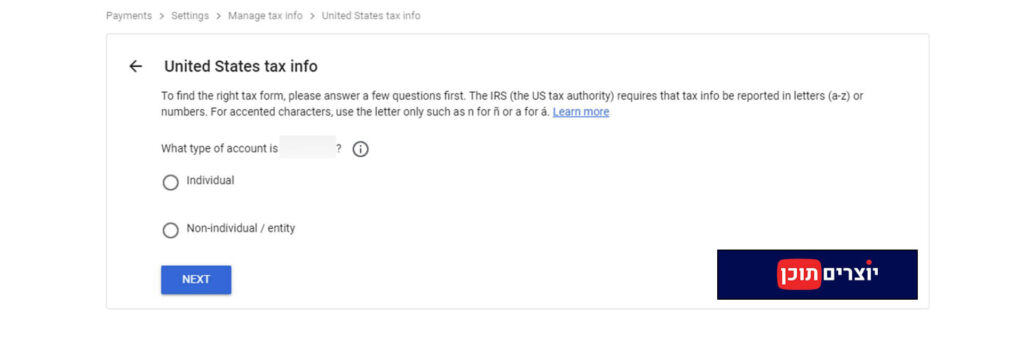

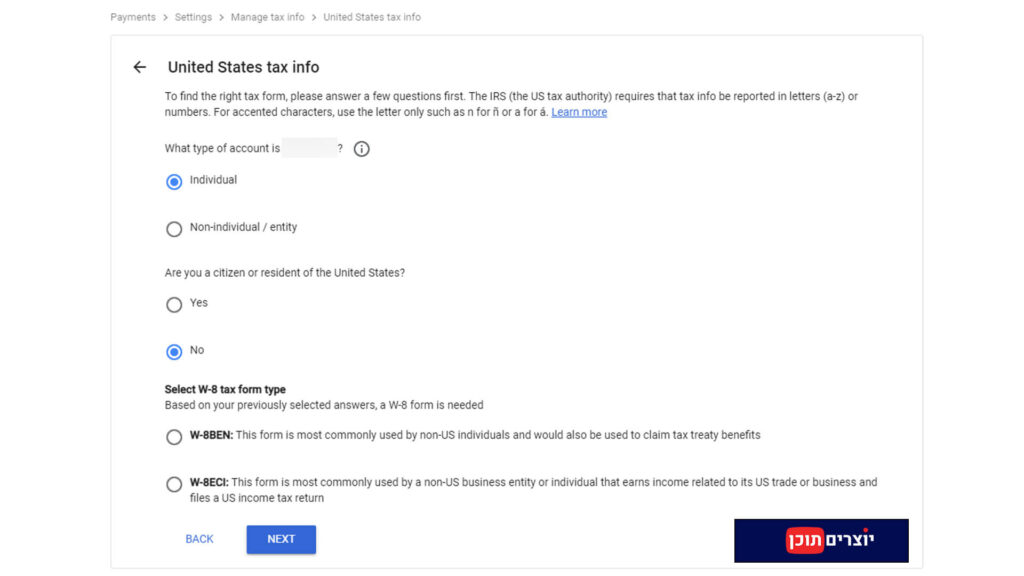

כעת נדרש להגדיר את סוג חשבון ה-AdSense שלנו – האם הוא פרטי (Individual) או ישות עסקית/שאינה אדם פרטי (non-individual/entity).

אם אינכם מוגדרים כעסק (עוסק פטור, עוסק מורשה וכו’) – האפשרות של אדם פרטי (Individual) היא זו שמתאימה לכם, אך בכל מקרה מומלץ להתייעץ עם רואה חשבון.

אני לצורך העניין מוגדר כעסק, אז בהתחלה בחרתי באפשרות של Non-individual/entity, אולם בקטגוריות שהופיעו לי בהמשך לא מצאתי סיווג שנראה לי הגיוני. לכן בחרתי בסופו של דבר בסיווג של Individual. בכל מקרה, את הסיווג תמיד ניתן לעדכן גם לאחר שמילאנו את הטופס.

הסבר נוסף לגבי סוג חשבון ה-AdSense שלנו ניתן למצוא כאן.

סדרת השאלות עבור Individual שאינו תושב ארה”ב:

יש שני סוגי טפסים שצריך להחליט איזה מהם ממלאים – הטופס הרלוונטי עבורי הוא W-8BEN.

Individual >>> No >>> W-8BEN

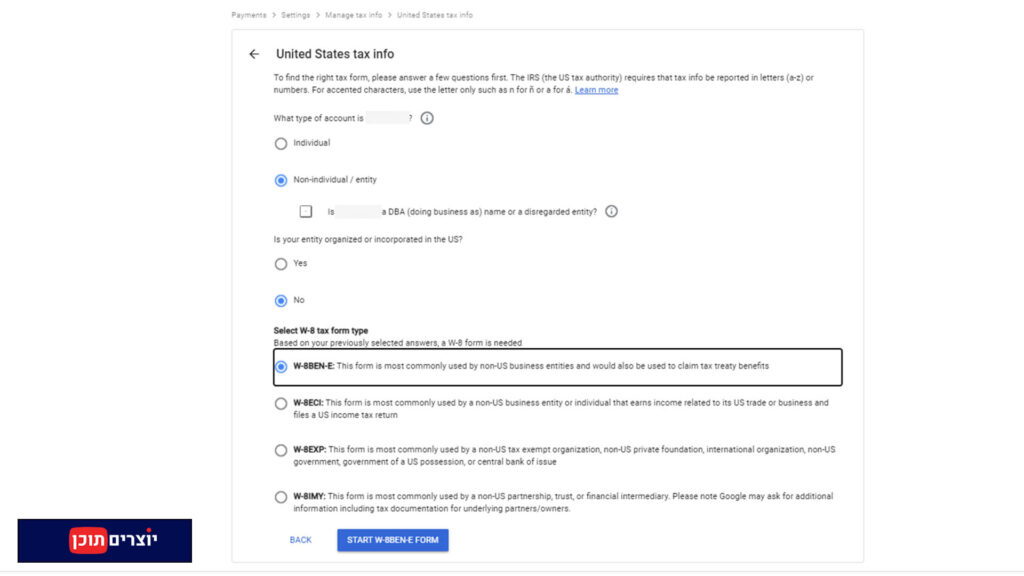

סדרת השאלות עבור Non-individual / Entity שאינו תושב ארה”ב:

יש ארבעה סוגי טפסים שנדרש לבחור בינם. מכיוון שלא התקדמתי במסלול הזה בשלב זה אני עוצר כאן ומתמקד אך ורק במסלול Individual.

הסבר לגבי מילוי שאלון עבור Individual

משלב זה אני מציג את הגירסה עבור Individual >>> No >>> W-8BEN בלבד.

כעת אנו עוברים לסדרת שאלות הכוללת 6 שלבים, בהם נגדיר לגוגל את שיעור המס שיחול על-ידי רשות המס של ארה”ב (המקבילה לרשות המסים הישראלית).

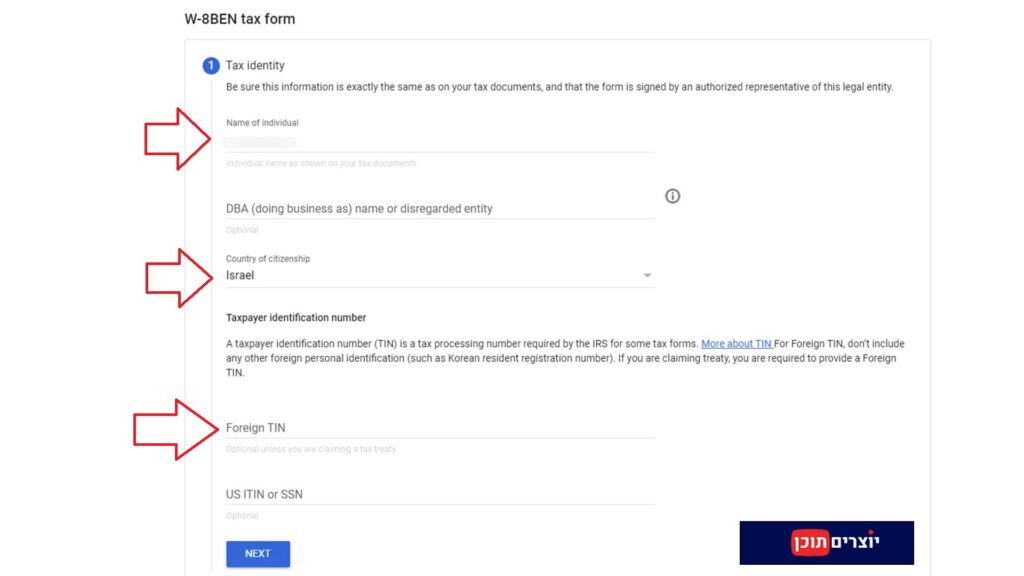

שלב 1 – Tax Identity

חובה להזין כאן את השם שלנו ואת שם המדינה שאנחנו אזרחים בה.

ה-Foreign TIN הוא מספר התעודת זהות שלנו, ולמרות שהוא אופציונלי, בחלק מהשלבים בהמשך לא נוכל להתקדם אם לא נזין אותו כעת.

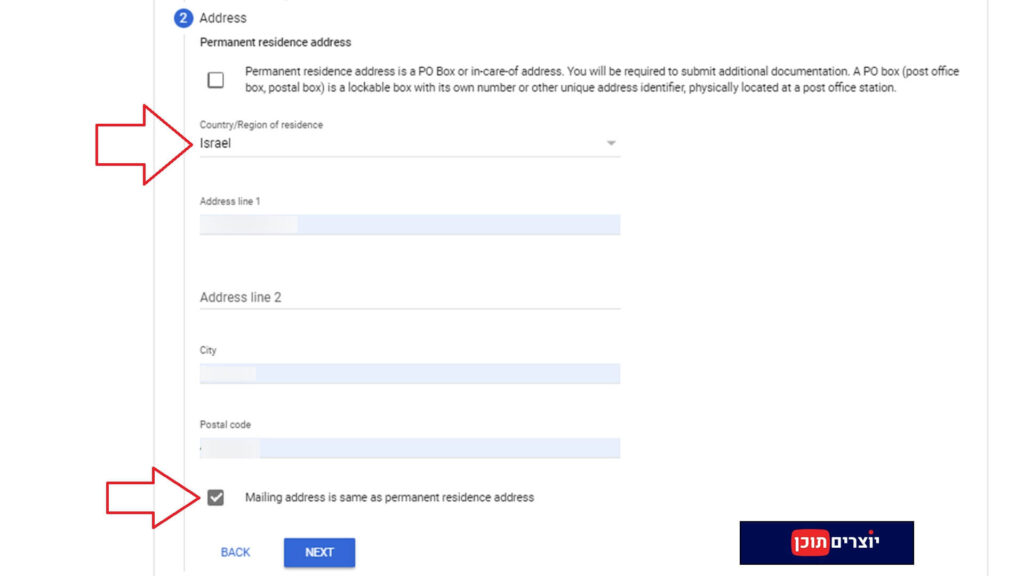

שלב 2 – Address

כאן מזינים את כתובת המגורים שלנו.

שימו לב שהזנתי ישראל (חץ עליון) ואת התיבה למטה. יכול להיות שהבחירה שלכם תהיה שונה משלי, ואז תצרכו למלא כתובת נפרדת למגורים וכתובת נפרדת למשלוח מסמכים.

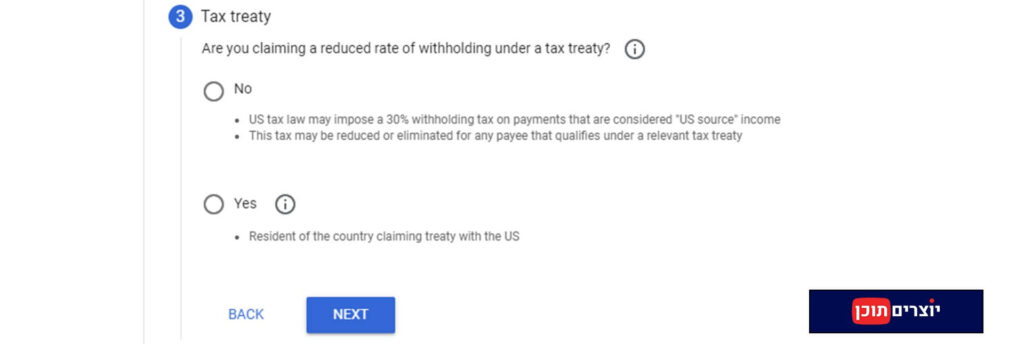

סעיף 3 – Tax treaty

כאן אנחנו צריכים להגדיר אם אנחנו מבקשים הפחתה בשיעור המס בשל קיומן של אמנות מס הקיימות בין ארה”ב למדינה שלנו (לצורך העניין – ישראל).

המושג “אמנת מס” פירושו הסכם המסדיר את אופן תשלום המס בין מדינות, כדי שלא נצטרך לשלם כפל מס (פעם אחת נשלם מס בארה”ב ופעם אחת נשלם מס בישראל).

-

- כאן ניתן לקרוא על אמנת המס בין ארה”ב לישראל – שימו לב שזה ארוך מאוד.

האופציה הקלה היא אם אנחנו בוחרים ב-NO ואז אנחנו לא מבקשים שום הפחתה. בחירה באפשרות זו תאפשר לנו בהמשך לבקש הטבות מס בעתיד בשל אמנות המס בין ישראל לארה”ב.

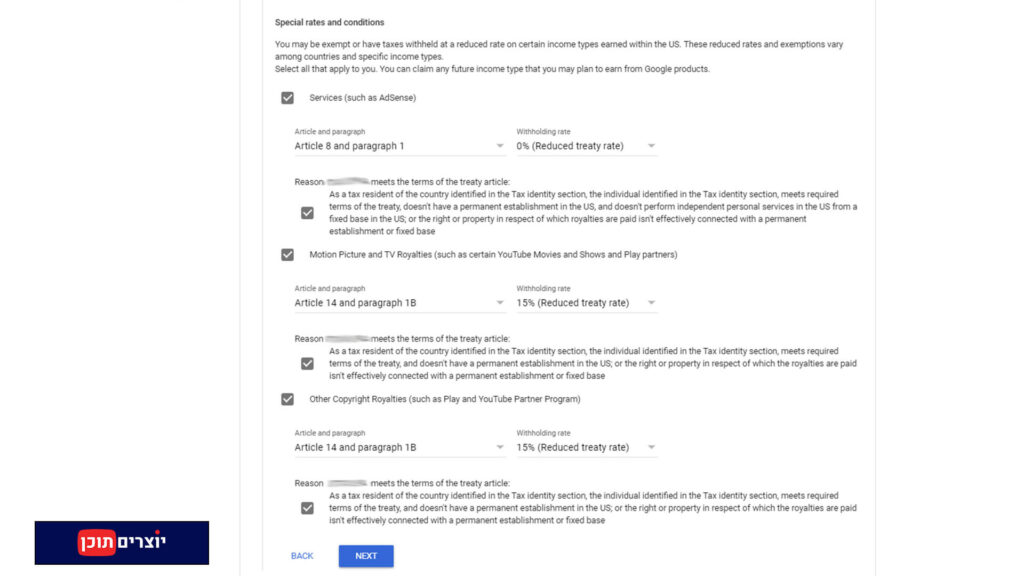

במידה ובוחרים ב-YES, אנחנו צריכים להסתמך בכ”א מהקטגוריות המופיעות בפנינו על הסעיפים הרלוונטיים באמנות המס הקיימות בין ישראל לארה”ב:

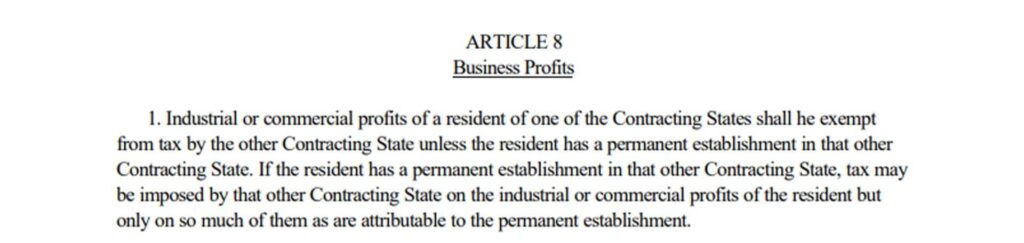

להלן Article 8 Paragraph 1 לפיו נגדיר אם אנחנו מדווחים על 0% או 30% שיעור מס:

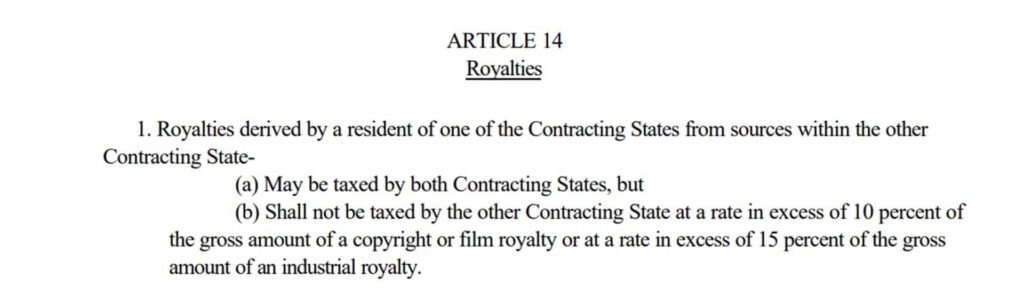

להלן Article 14 Paragraph 1B לפיו נגדיר אם אנחנו מדווחים על 15% או 30% שיעור מס:

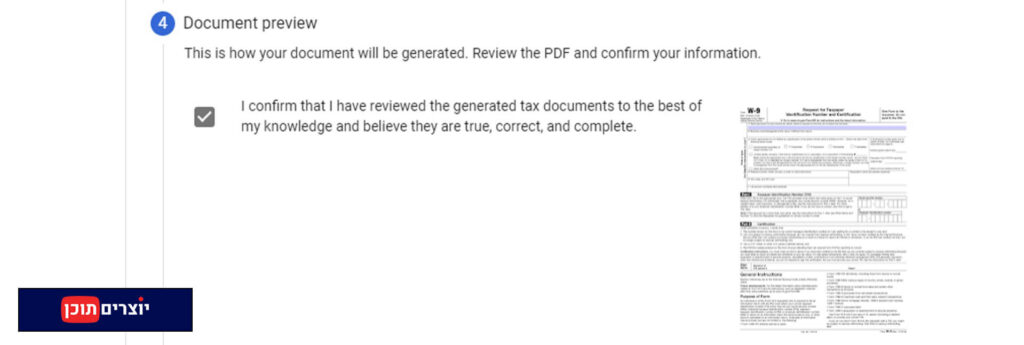

סעיף 4 – Document preview

כאן סיכום של כל המידע שהצהרנו עליו בשלבים 1-3 ונדרש לסמן ב-V את התיבה שהמידע שסיפקנו מדויק.

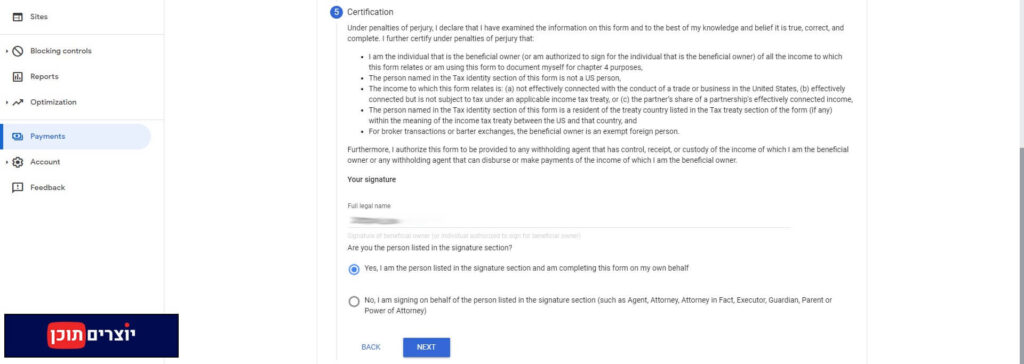

סעיף 5 – Certification

זה שלב נוסף באימות הנתונים, שבו אנחנו מצהירים שוב שכל המידע שאנחנו מספקים הוא נכון ומוסיפים גם חתימה – אפשר לראות שלוקחים את הנושא הזה מאוד ברצינות, אז מצד אחד תדאגו למלא את המידע על הצד הטוב ביותר, ובמקביל תזכרו שתמיד אפשר לתקן את מה שמדווחים כאן.

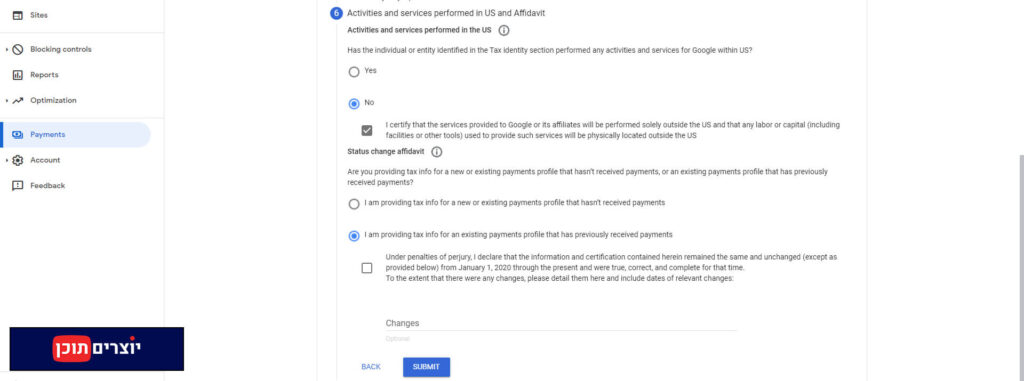

סעיף 6 – Activities and services performed in US and Affidavit

רגע לפני סיום, נדרש להצהיר על שני סעיפים אחרונים:

Activities and services performed in the US – צריך להצהיר אם יש לנו פעילות עסקית או אנחנו מציעים שירותים בארה”ב (שאינם נוגעים לערוץ היוטיוב שלנו).

Status change affidavit – אם קיבלנו עד היום תשלומים מ-Google AdSense / יוטיוב דרך החשבון הנוכחי יש לבחור באפשרות השניה.

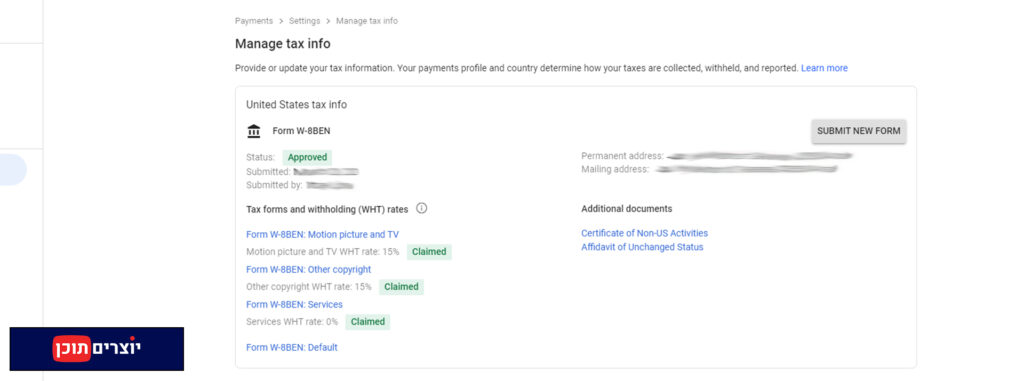

ברגע שהשלמנו את הדיווח נקבל אישור סופי ב-AdSense על קבלת המידע עליו הוצהר לצורך ניכוי מס אותו גוגל מדווחת לרשות המס של ארה”ב שישמר במערכת ונראה כך:

לסיכום:

התהליך עצמו הוא בעיקר טכני ונוגע לשאלה מה אנחנו צריכים לדווח בדיוק. זה קצת מורכב כי זה כתוב באנגלית ואלו בעיקר דרישות רגולטוריות שהחליטו עליהן אנשים שיושבים בארה”ב, ואז אנחנו שואלים את עצמנו מה רוצים מאיתנו. אבל דווקא בגלל הסיבות הללו חשוב לדעת שהקדשנו לטופס הזה את הזמן כדי לנסות להבין בפני מה אנחנו מתמודדים ועל מה אנחנו מצהירים.

הכי קל לי להגיד לכם שתמלאו את השיעור מס הכי נמוך שאתם יכולים בכל אחת מהקטגוריות, אבל זו לא חוכמה גדולה אם אתם לא עובדים מסודר ומדווחים על ההכנסות שלכם באופן שוטף. גם אני לצורך העניין התייצעתי עם רואה החשבון שלי לפני שמילאתי את הטופס הזה.

אז אני מקווה שהצלחתם להבין מהי הדרך הנכונה עבורכם למלא את הטופס הזה ואם יש לכם שאלות או הערות אתם מוזמנים לשתף אותנו בהן במסגרת קבוצת פייסבוק של “יוצרים תוכן”.

להלן קישורים רלוונטיים עם מידע נוסף:

-

- דרישת דיווח שיעור המס מהכנסות מיוטיוב למי שאינם תושבי ארה”ב ניתן למצוא כאן.

-

- דיווח המס על ההכנסות שלנו לגוגל ניתן למצוא כאן.

- אם אתם חלק מרשת MCN ניתן למצוא כאן